Tendencias del momento

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

《Boros: El arte del comercio de tasas de interés descentralizadas》

---Introducción---

Boros @boros_fi es una plataforma de derivados de tasas de interés creada por el equipo de @pendle_fi durante casi dos años, que trae nuevas herramientas de comercio de rendimiento al ecosistema DeFi.

Actualmente se centra en el comercio de tasas de financiación, y en el futuro planea soportar más tipos de rendimiento.

📚 Este artículo desglosará paso a paso la lógica central de Boros: desde el funcionamiento de las tasas de financiación, los conceptos y términos clave de Boros, el método de valoración del APR implícito, hasta cómo construir estrategias de arbitraje y cobertura eficientes.

---Cuerpo del texto---

1. Descomponiendo el mecanismo de tasas de financiación 💡

1. Contratos de futuros tradicionales: la lucha entre tiempo y expectativas 📜

Los contratos de futuros tradicionales tienen una fecha de vencimiento clara. Al vencimiento, ambas partes deben cumplir con sus obligaciones de entrega. Debido a la existencia del valor temporal (el costo del tiempo del capital) y las expectativas del mercado (la percepción sobre la oferta y demanda futura), los precios de los futuros suelen diferir de los precios al contado (basis). Por ejemplo, si el mercado espera que un producto esté en escasez en el futuro, su precio de futuros tiende a ser más alto que el precio al contado.

Aunque muchos contratos ahora utilizan liquidación en efectivo, el mecanismo de "fecha de vencimiento" en sí proporciona un ancla para el precio de futuros, haciendo que se acerque gradualmente al precio al contado a medida que se acerca la fecha de vencimiento. Este proceso de convergencia de precios refleja los cambios en el costo de mantener y las expectativas del mercado.

2. El secreto del anclaje en los contratos perpetuos: la tasa de financiación 🔁

Los contratos perpetuos eliminan la fecha de vencimiento fija. Para asegurar que el precio del contrato no se desvíe significativamente del precio al contado a largo plazo, se introduce el mecanismo de tasa de financiación:

➕ Tasa de financiación positiva: los largos deben pagar a los cortos.

➖ Tasa de financiación negativa: los cortos deben pagar a los largos.

La tasa de financiación generalmente se liquida cada 8 horas (Hyperliquid liquida cada hora), y su nivel depende principalmente del grado de desviación entre el precio del contrato y el precio al contado. En términos simples, cuanto más fuerte sea el sentimiento alcista en el mercado, mayor será la probabilidad de que la tasa de financiación se vuelva positiva y aumente.

2. Profundizando en el sistema Boros 🧭

2.1 Unidad clave: YU (Unidad de Rendimiento) 🪙

En Boros, 1 YU representa la totalidad de los flujos de ingresos de tasas de financiación que puedes obtener al poseer 1 unidad de un activo subyacente (como ETH) en un intercambio específico (como Binance).

Por ejemplo: en el mercado ETHUSDT-Binance, 1 YU equivale a todos los ingresos que se pueden obtener al poseer 1 ETH en Binance.

Basado en esta unidad básica, Boros ha creado un mercado de swaps de tasas, que los usuarios pueden utilizar para:

🔹🔐 Cobertura de riesgos: convertir tasas de financiación flotantes en tasas fijas.

🔹📣 Expresar opiniones: apostar por la dirección futura de la tasa de financiación.

🔹🧮 Ejecutar arbitraje: asegurar la diferencia de tasas entre mercados.

2.2 Dos tasas clave 💱

🔹 APR implícito -> tasa de rendimiento anual fija implícita en el mercado.

🔹 APR subyacente -> tasa de financiación anualizada flotante real generada por el intercambio.

Desde la lógica de comercio:

🟢 Ir largo en YU (similar a YT):

Pagar APR implícito.

Recibir APR subyacente.

Condición para ir largo: esperar que APR subyacente > APR implícito.

🔴 Ir corto en YU (similar a PT):

Pagar APR subyacente.

Recibir APR implícito.

Condición para ir corto: APR implícito > esperar APR subyacente.

2.3 Ejemplo práctico 🎯

Supongamos:

El APR subyacente promedio real de Binance ETHUSDT (tasa de financiación real): 10%.

El APR implícito en Boros (tasa fija implícita en el mercado): 7%.

Tiempo hasta el vencimiento del contrato: 49 días.

Tu posición: 10 YU.

Operación: Ir largo en YU.

Resultado:

Pago fijo: 0.09511 ETH (aproximadamente 361 USD).

Ingreso flotante: 0.1342 ETH.

📊 ROI: 41% | 🚀 Tasa de rendimiento anual (APY): 300%.

3. Avanzado: APR implícito <-> Basis 📐

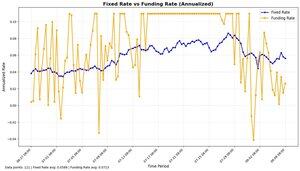

Se recomienda referirse a la Basis para fijar el APR implícito (la figura uno muestra la relación entre la tasa fija y la tasa de financiación), incluso en condiciones ideales, el APR implícito no coincidirá con el APR subyacente antes de la fecha de vencimiento, y cuanto más cerca esté la fecha de vencimiento, más se acercarán ambos.

Para su fijación, si hay amigos interesados, se publicará un artículo separado para discutirlo más adelante.

4. Estrategias prácticas: arbitraje y cobertura 🛠️

👉 Estrategia uno [Estrategia especulativa, más volátil que un meme]

Cuando hay una divergencia significativa entre el APR implícito y el APR subyacente esperado:

Escenario A [Regreso]: APR implícito (12%) > APR subyacente (8%).

Operación: Ir corto en YU. Asegurar esta ganancia de diferencia fija del 4%.

Escenario B [Apalancamiento natural]: APR implícito (5%), pero el APR subyacente esperado de un meme (40%).

Operación: Ir largo en YU. Capturar el aumento de la tasa de financiación durante el aumento del meme.

Riesgo: Ten en cuenta que esta estrategia es en términos de criptomonedas.

👉 Estrategia dos [Construir una estrategia de ingresos de tasa de financiación delta neutral]

En Boros: Ir largo en YU (apostar por el aumento de la tasa de financiación).

En CEX: Ir corto en un contrato perpetuo equivalente (necesita pagar la tasa de financiación).

Efecto combinado: Si la tasa de financiación real es mayor que el APR implícito en Boros, entonces esta combinación puede generar ingresos netos, al mismo tiempo que cubre el riesgo de fluctuación del precio al contado.

Esperamos que Boros lance un mercado basado en U en el futuro.

👉 Estrategia tres [Arbitraje triangular entre plataformas]

Verificación de tasas de financiación en múltiples plataformas:

En el intercambio con alta tasa de financiación (como Binance): Ir corto en un contrato perpetuo (recibir alta tasa de financiación).

En Boros: Ir corto en el YU correspondiente (asegurar ingresos fijos, cubrir el riesgo de ir corto en Binance).

En el intercambio con baja tasa de financiación (como Bybit): Ir largo en un contrato perpetuo equivalente (pagar baja tasa de financiación, formando una cobertura).

Objetivo: Obtener la diferencia neta entre la alta tasa de financiación de Binance, los ingresos cortos de Boros y el pago de baja tasa de financiación de Bybit.

---Conclusión---

¡Boros! ¡Hagámoslo!

Continuaremos actualizando artículos y videos sobre Boros en el futuro~

@ViNc2453 @kevin0x0 @pendle_grandma

@boros_fi @pendle_fi añade algunas imágenes más atractivas

@boros_fi @pendle_fi también se puede hacer arbitraje entre el diferencial y el APR implícito... Hay muchas formas de jugar con Boros.

Sería genial si se pudiera hacer una herramienta de despliegue de estrategia de un solo clic.

@boros_fi @pendle_fi Relación entre APR implícito y Basis

8 ago, 11:58

《Por qué el APR implícito de Boros y el basis de futuros deberían estar cerca: una explicación sencilla pero rigurosa》

---TL;DR---

Primero, la conclusión:

En la misma fecha de vencimiento, el "basis anualizado del contrato de liquidación" y el "APR implícito obtenido al fijar la tasa de financiación de Boros" están, en realidad, valorando lo mismo: el "costo y beneficio" de mantener desde ahora hasta el vencimiento.

Son diferentes formas de comer la misma carne.

16,01K

Parte superior

Clasificación

Favoritos